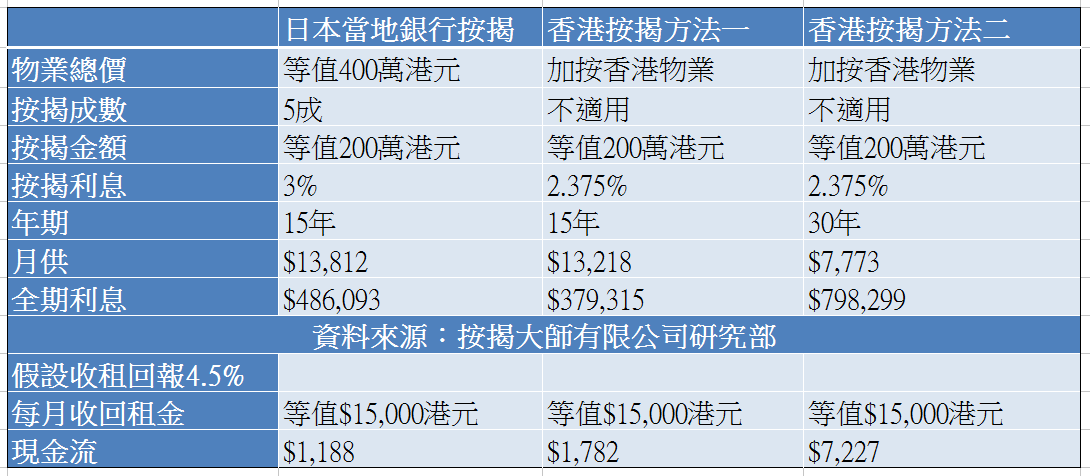

最近同事在星島日報撰文討論在日本買樓話題(抖音崛起帶動日本樓投資 by Chris Suen),當中提出以香港住宅物業做30年按揭,一筆過購買日本物業。並以日本物業的租金收入償還香港住宅身業的按揭。以等值港幣400萬的日本物業、借款額等值港幣200萬計算,每月可得到HK$7,227的正現金流。比起直接以日本物業做按揭,借yen還yen,可以有較多的現金流,卻冒著匯率的風險。見下圖。

由於該文章篇幅有限,並沒有仔細討論匯率風險及對沖方法。所以筆者另行撰文討論。

匯率風險所在

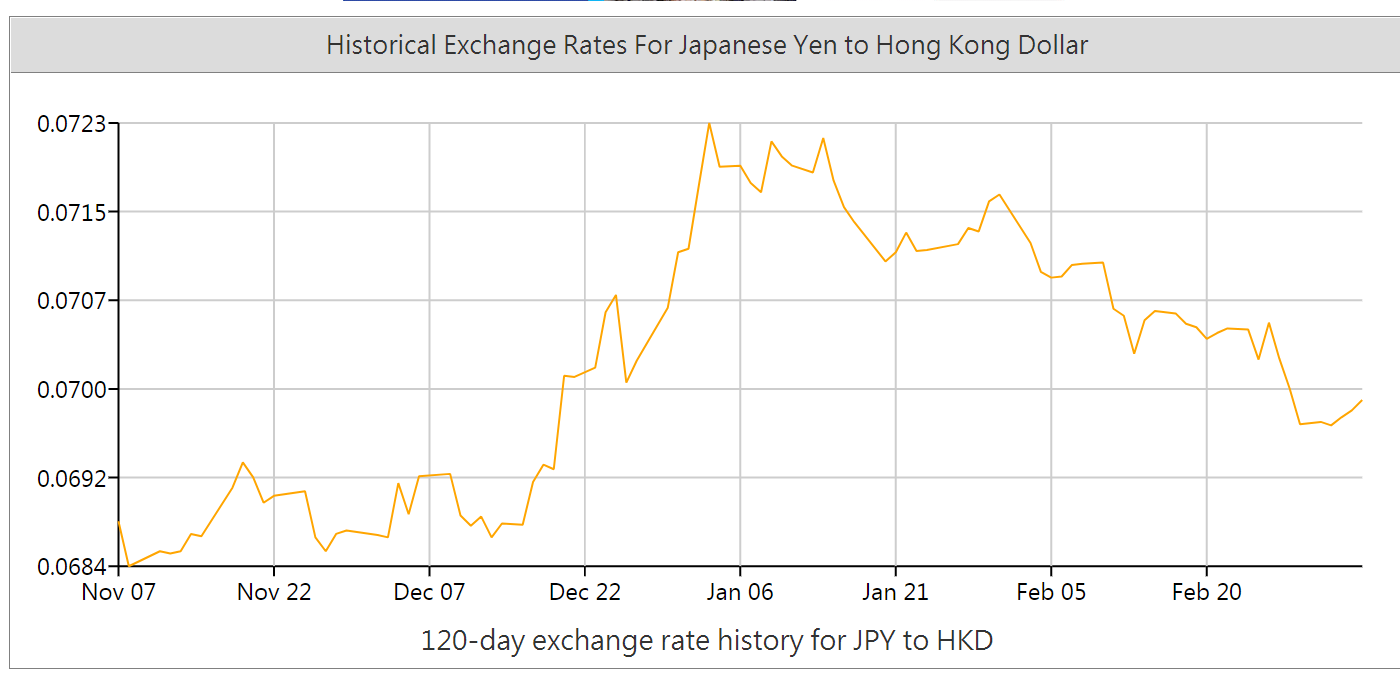

下圖是120天日圓兌港元走勢,從圖中得知日圓在2018年11月初的每100日圓兌6.84港元升至2019年1月初7.23,再跌至最近的6.93,兩個月內波幅有5.7%。可見日圓本身是一個波動性很高的貨幣。

資料來源: https://themoneyconverter.com/JPY/HKD.aspx

很多人喜歡投資物業是認為物業相對其他投資工具穩定。而其實以香港住宅物業作抵押,一筆過兌換成日圓買日本物業,相等如以400萬的本金一筆過炒賣日圓(俗稱「沽dollar yen」,一般dollar是指美元,由於港元掛勾美元所以對沖概念上差別很小)。投資海外物業,賣出後兌換成本國貨幣才定輸贏。想像一個極端例子,假設今天每100日圓兌7港元,400萬港幣等如5700萬日圓。到賣出物業時,物業已升值至8000萬日圓,但每100日圓跌至4港元,8000萬日圓只能兌成320萬港元,物業升幅會得不償失。

對沖方法

那我們要趁低吸納日圓,然後買日本物業嗎?炒賣日圓是一個高技術投機活動,筆者或同事都不是炒賣外幣的專家。如果趁低吸納這麼容易,從11月初的低位到1月初的高位就穩賺5.7%。有如此能力的人應該對物業升幅和租金收入不感興趣。所以筆者建議「揸dollar yen」對沖此風險。只要開等值日本物業價值的「揸dollar yen」合約,即是借入日圓,兌換成美元。

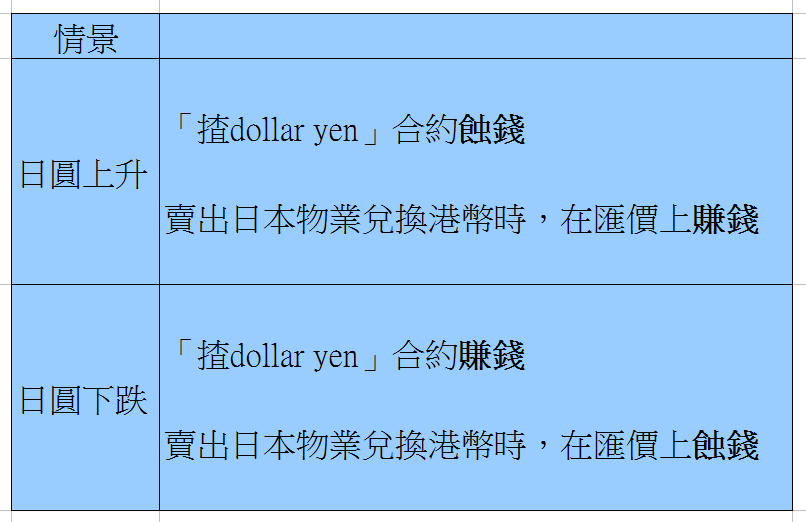

日圓下跌時,這張合約便會贏錢,抵償賣出日本物業,把日圓兌成港元時的虧蝕。如果日圓上升,這張合約便會輸錢,抵銷日圓升幅的得益。見下圖。

那對沖這個風險,要付出多成本呢?據筆者向相關經紀查詢,客人要付出相關合約價值(即日本物業價值)的10%作為按金。另外由於日圓利息遠低於美元,每10000等值美金的合約每晚扣除收費後可以收取0.66美金利息,相等如每年2.41%的利息收入(以查詢當天,即 2019年3月6日計算。數字受美元和日圓的利息成本影響)

結論

如果想買日本物業享受租金及升值收入,但怕投資回報受匯率影響,只要開立日本物業等值的dollar yen合約便可以對沖這個風險。

相關文章:

文:Daniel Yim

按揭大師有限公司共同創辦人,畢業香港大學土木工程系。志願是不用為錢工作,全情投入自己有興趣的事情。